Dentro de los activos de renta fija, los Catastrophe Bonds, o Cat Bonds, son bonos cuya rentabilidad no depende de los tipos de interés ni de la solvencia de las compañías, sino de la ausencia de catástrofes naturales. Las aseguradoras utilizan estos bonos para diversificar el riesgo en sus balances. Este mercado está en auge, con una creciente demanda de inversores que buscan diversificar y descorrelacionarse del mercado, por eso EFPA España contó con Fredrik Langenskiöld, Senior Investment Specialist en UBP Alternative Investments Solutions, en un webinar que quiso profundizar en este tipo de activos. Aquí os dejamos un resumen con lo más destacado del encuentro presentado por Juan Antonio Belmonte, delegado Territorial del Comité de Servicios a Asociados de EFPA España en Murcia.

Durante más de 300 años, los seguros han estado en el seno de la sociedad, ayudando a particulares y empresas a cubrirse frente a riesgos imprevistos. Paralelamente, las compañías de seguros han transferido parte de sus riesgos a las empresas de reaseguros. Ahora también pueden utilizar los mercados de capitales para descargar parte del riesgo mediante la emisión de valores vinculados a seguros, como los Cat Bonds. Hoy en día, la demanda de cobertura de seguros y reaseguros crece constantemente (crecimiento económico, mayor concentración de población en zonas expuestas, aparición de nuevos riesgos), y la brecha entre las pérdidas económicas sufridas y las pérdidas aseguradas también crece.

¿Qué son los Cat Bonds?

Los Cat Bonds son una forma de reducir esta brecha, reconciliando la oferta y la demanda al reunir a los cedentes, que son las aseguradoras y reaseguradoras, y a los inversores. Proporcionan acceso a capital alternativo del reaseguro que ofrece un 15-20% de capacidad adicional en el mercado de seguros de catástrofes para cubrir los daños materiales. Por otro lado, los inversores obtienen acceso a una oportunidad alternativa de renta fija que ofrece una verdadera diversificación y atractivos rendimientos ajustados al riesgo en una clase de activos compatible con criterios ASG.

El mercado de Cat Bonds nació en la década de 1990, pero comenzó a volverse más habitual a principios de la década de 2000, especialmente después del huracán Katrina en 2005, que generó importantes pérdidas para la industria de los seguros. Desde entonces, ha experimentado un crecimiento sostenido, duplicando su volumen en los últimos 10 años para alcanzar cerca de $45 mil millones a fecha de hoy, siendo el 2023 un año récord en emisiones de Cat Bonds. Esto es debido al aumento de los riesgos relacionados con catástrofes naturales afrontados por aseguradoras y reaseguradoras, se espera que el mercado continúe creciendo.

Principales características

Una de las características principales de las inversiones en Cat Bonds es su poder de diversificación y su descorrelación tanto con las clases de activos tradicionales como con las alternativas. Esto se debe a que el riesgo subyacente de los Cat Bonds no está vinculado a los mercados financieros globales, sino al acontecimiento de catástrofes naturales. Los Cat Bonds son instrumentos de tipo flotante con corta duración, lo que significa que tienen un riesgo limitado a los tipos de interés. No están expuestos al riesgo crediticio o de incumplimiento del emisor. Históricamente, desde la creación del Índice de Cat Bonds de Swiss Re en 2001, han obtenido un rendimiento en línea con las acciones globales y los bonos de alto rendimiento, mientras que superan a los bonos de grado de inversión, con una volatilidad significativamente menor.

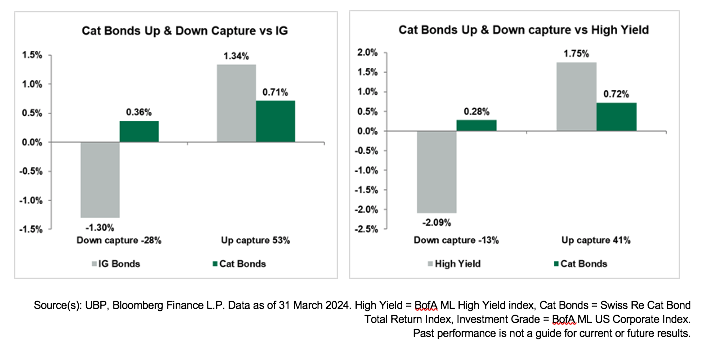

Este perfil atractivo de rentabilidad/riesgo ha convencido a un número cada vez mayor de inversores de utilizar los Cat Bonds como diversificador dentro de una cartera tradicional, en la asignación de renta fija. El gráfico a continuación muestra cómo han actuado los Cat Bonds en meses positivos y negativos para bonos de alto rendimiento y bonos de grado de inversión.

Vemos que los Cat Bonds han sido capaces de generar, en promedio, rentabilidades positivas tanto en mercados negativos como positivos para la renta fija, destacando el valor agregado que pueden tener en una asignación tradicional de renta fija.

Además de sus beneficios de descorrelación, los ILS han mostrado una gran resiliencia durante mercados volátiles, como la crisis financiera de 2008, el brote de Covid-19 en 2020 y el reciente aumento de la inflación en 2022. Esta característica es inherente a los Cat Bonds, ya que el riesgo de pérdidas solo depende del acontecimiento de catástrofes naturales, como se describió anteriormente.

El abanico de oportunidades en el mercado actual

Las ventajas de los Cat Bonds son probablemente hoy en día aún más relevantes, en un entorno caracterizado por una correlación positiva entre bonos y acciones en los últimos 24 meses. Además, aunque las rentabilidades absolutas siguen siendo atractivas dentro del espacio de renta fija, los diferenciales se han estrechado y el ritmo y la extensión de posibles recortes de tipos permanecen inciertos. En este contexto, el uso de fuentes alternativas de rentabilidad como los Cat Bonds no solo puede proporcionar una buena diversificación para la cartera de un cliente, sino también contribuir significativamente a las rentabilidades gracias al potencial de los rendimientos actuales en este mercado.

Las dinámicas del mercado de Cat Bonds hoy son atractivas. Los diferenciales están por encima de los promedios históricos debido a la revalorización mencionada anteriormente. Además, gracias al impulso de los tipos de interés, los rendimientos actuales están en niveles de dos dígitos, lo que también es significativamente más alto que el promedio de la última década.

Generalmente, hay una estacionalidad de las rentabilidades durante la segunda mitad del año debido a la Temporada de Huracanes del Atlántico Norte. Aunque los riesgos son más altos durante ese período, los rendimientos tienden a ser más altos también, a menos que ocurra una catástrofe importante. Por lo tanto, el riesgo/rentabilidad de invertir en Cat Bonds hoy parece convincente y los inversores deberían considerarlos dentro de su asignación de activos