Cada vez despierta un mayor interés la evolución y los modelos de implantación de los gestores y asesores automatizados, conocidos como “Robo Advisors”. No es la primera vez que captan la atención de la prestigiosa publicación Barron’s que, en un artículo reciente, se atreve a presentar incluso un Ranking basado en criterios cualitativos y no sólo cuantitativos.

Se atribuye a Betterment el haber sido uno de los primeros en lanzar un servicio automatizado en 2010, cuando las expectativas de crecimiento de cara al primer decenio eran enormes. Todo ello bajo la premisa de que unos sofisticados algoritmos serían capaces de ofrecer servicios personalizados de carteras para cualquier cliente. Independientemente de su patrimonio y por un 25% del coste del asesoramiento tradicional.

Personalmente, opino que, aunque la evolución pueda acabar siendo una revolución, por el momento los crecimientos distan bastante de ser tan exponenciales como se esperaba.

En especial para el segmento de los proveedores independientes (Betterment y Wealthfront acumulan hoy patrimonios de 14.500 y 11.000 millones de dólares, respectivamente). Estas cifras se pueden calificar como discretas en el contexto del mercado norteamericano.

Algunas gestoras seleccionadas por Barron’s: El caso de Vanguard

Según la información de Barron’s, Vanguard tiene activos bastante superiores en su producto automatizado (112 mil millones de dólares), aunque este servicio sería en realidad un brazo adicional para distribuir los productos de su propia Gestora, donde atesora 5,1 billones de dólares en ETFs y fondos, es decir, que esta vía representa sólo algo más del 2,2% del importe total gestionado. Por otra parte, los modelos de servicio tienden a combinarse cada vez más con el asesoramiento “humano”.

Es el caso de Vanguard “Personal Advisor Services”, que es un modelo ”mixto” para importes mínimos de 50.000 dólares.

Si bien el caso de Vanguard no sería totalmente comparable con la mayoría del universo automatizado sí parece innegable la realidad que presenta. A día de hoy, cada vez más gestoras, bancos y agencias de valores/brokers se plantean lanzar alguna forma de Robo Advisor. En muchos casos, como una estrategia comercial defensiva. No sería descartable, por tanto, que esta figura se acabase expandiendo de forma relevante en el futuro.

¿Cómo escoger bien un Robo Advisor?

Entrando en algunos aspectos prácticos, los clientes se plantean qué criterios seguir a la hora de seleccionar a un Robo advisor. Y probarlo con unas garantías mínimas de éxito. Para ello, se encuentran con algunas dificultades relacionadas con la escasez de historiales de performance, o con dudas razonables en cuanto a la consistencia del proceso de inversión. El cuestionario inicial suele ser muy simple pero este proceso debería ser capaz de cubrir necesidades potencialmente más complejas.

Ranking de Barron’s para escoger un buen Robo Advisor

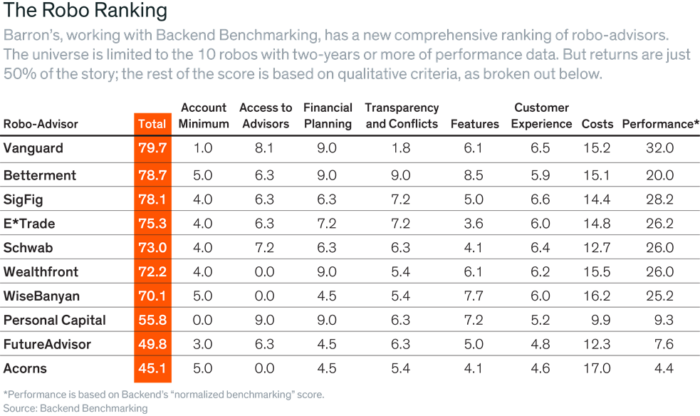

Por ello, nos parece interesante que Barron’s presente, en colaboración con Backend Benchmarking, el primer Ranking basado en criterios cualitativos. Entre ellos destacan:

- Importe mínimo de entrada

- Acceso o no a asesores

- Inclusión o no de un servicio de financial planning

- Transparencia y conflictos de interés

- La experiencia del cliente y los costes.

Estos factores ponderan al 50%. Un criterio adicional cuantitativo basado en el performance de los últimos 2 años pondera al 50% restante.

Inicialmente comienzan con 10 Robo Advisors, a los que irán incorporando nuevos jugadores. Cuando alcancen el historial mínimo requerido por la citada consultora.

Conclusiones a destacar del análisis de Barron’s

Algunas conclusiones a destacar de este análisis son las siguientes:

- Los Robo Advisors que más activos han captado hasta la fecha (Vanguard y Charles Schwab) no siempre obtienen la mejor puntuación global. De hecho, los independientes tienden a estar más avanzados en lo referente a capacidades tecnológicas.

- Betterment aparece en 2º lugar del Ranking. Incorpora una gran variedad de servicios ligados a la planificación financiera y al acceso a asesores personales.

- Se observa una generalización creciente de los modelo “mixtos” y en la muestra analizada tan sólo Wealthfront, Acorns y WiseBanyan se mantienen en su aproximación puramente digital.

- Schwab facilita el acceso ilimitado a planificadores financieros por un coste de sólo 0,28%. Interpretamos que, en la práctica, busca ordenar y optimizar el ingente volumen de 1 billón de dólares que atesora en su plataforma de clientes “autogestionados”.

¿Puede un Robo Advisor cumplir la expectativa de personalización?

Sin duda la clave estará en la “personalización”, los clientes no quieren ser tratados como números y muchos de ellos quieren ser, además, partícipes directos en la configuración de su propio proceso inversor.

Por tanto, la “experiencia de cliente” se convierte hoy en algo clave para la prestación de cualquier servicio, también en el asesoramiento financiero. Como dice Paolo Sironi, el Robo Advisor sólo es un elemento más, creado por una industria que trata de afrontar los vientos de cambio. Los cuales, vienen impulsados por grandes “mega-tendencias” sociales y tecnológicas (cambios generacionales, internet de las cosas, analítica de Big Data, computación cognitiva, etc.).

Nos aproximamos con gran curiosidad a este fenómeno. Pensamos que el Robo Advisor puede ser una herramienta tecnológica muy útil, al servicio del asesor en el mejor desempeño de su profesión. Mucho nos tememos que asesorar y guiar el patrimonio de un cliente (con sus objetivos, necesidades, restricciones, sesgos, psicología, aspectos fiscales, etc.) dista mucho de ser, en la mayoría de los casos, una actividad puramente “automatizada”, como si de una cadena de producción robotizada de vehículos se tratara.

¡Seguiremos muy atentos!

¿Te ha gustado este artículo? ¡Gracias por compartirlo! 😉

Chief Economist de EFPA España

Asesor certificado por EFPA – European Investment Practitioner (EIP)

Fuentes del artículo:

- Artículo en Barron’s: “The Top Robo Advisors: An Exclusive Ranking” de Alex Eule, 28 de Julio de 2018

- “FinTech Innovation” Paolo Sironi, Wiley Finance Series 2016