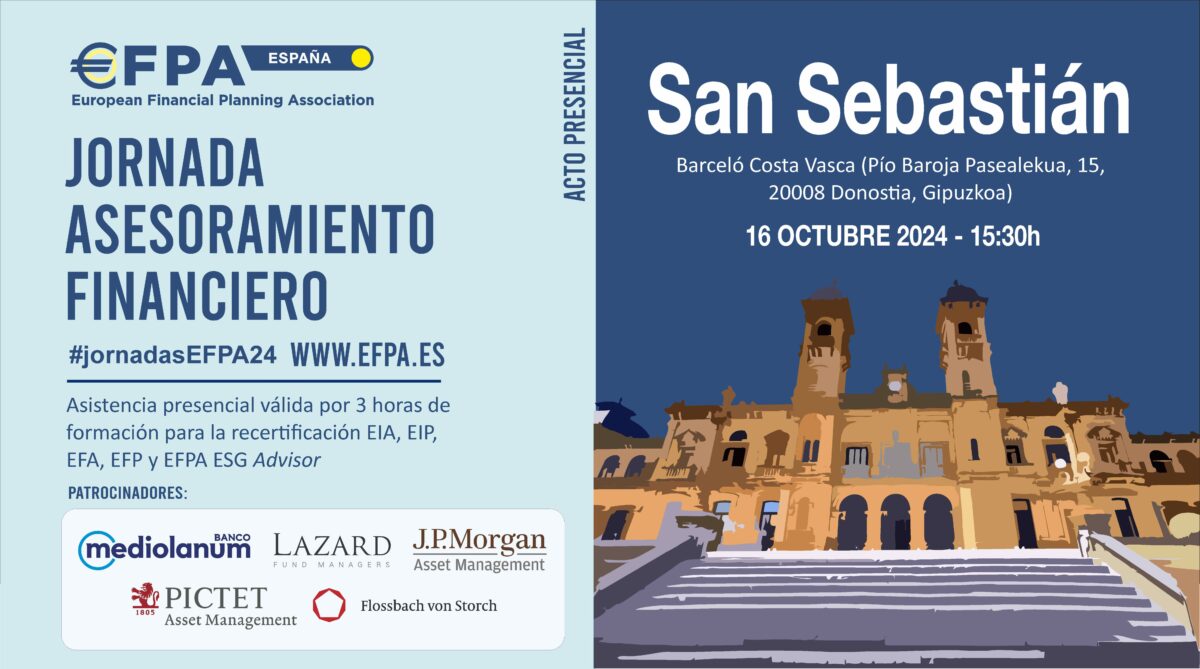

Rocío Jaureguízar, Sales Manager & ESG Specialist en Pictet AM, será una de voces que escucharemos en la próxima Jornada de Asesoramiento Financiero que EPFA España celebra el 16 de octubre en San Sebastián. Junto a otros expertos del sector, compartirá su visión sobre el actual panorama de las inversiones alternativas, ofreciendo valiosos insights que ayudarán a los asistentes a tomar decisiones informadas en un entorno financiero en constante cambio.

Para abrir el apetito, a continuación, compartimos una breve entrevista con Rocío en la que reflexiona sobre las características esenciales que deben tenerse en cuenta al invertir en este tipo de activos.

Dada la volatilidad actual en los mercados tradicionales, ¿qué criterios consideras más importantes al evaluar inversiones alternativas que podrían ofrecer estabilidad en el cambio de ciclo económico?

El aumento de los tipos de interés ha podido disminuir temporalmente el atractivo relativo de las inversiones alternativas, pero dada la correlación entre los activos tradicionales y la tendencia a la baja de los tipos de interés, es un momento interesante para la inversión alternativa. Además, con la volatilidad es fundamental evitar los riesgos de caídas, a lo que estas inversiones contribuyen.

Lo principal en inversiones alternativas es la rentabilidad respecto a riesgo asumido. En estas inversiones gran parte de la creación de valor se consigue mediante la gestión activa. Conviene tener claro el objetivo de rentabilidad – riesgo y tener disciplina.

¿Cuáles son las características que diferencian las inversiones alternativas líquidas de las ilíquidas?

Podemos distinguir inversiones alternativas ilíquidas y líquidas. Las ilíquidas, proporcionan rentabilidad y protección frente a la inflación, aunque requieren compromisos a largo plazo. Su “prima de iliquidez” puede ir acompañada de mayores rentabilidades esperadas, pueden requerir plazos de inversión de siete a diez años; se encuentran las inversiones de capital y crédito privado, inmobiliaria y determinados hedge funds. Esperamos una media de rentabilidades anualizadas los próximos cinco años de 10,2% en capital riesgo, entre 4,6 y 7,2% en inversiones inmobiliarias y 5,3% en hedge funds.

En el pasado la inversión alternativa solo era accesible a través de vehículos no transparentes e ilíquidos, pero la creciente demanda y regulación ha facilitado el acceso a través de fondos regulados, preferibles desde la perspectiva de riesgo, con rentabilidades superiores a la renta fija y atractivo ratio de sharpe en relación con la renta variable. Un ejemplo es el caso del multiestrategia Diversified Alpha, neutral respecto al mercado de renta variable mundial.

En un entorno cambiante, ¿cómo evalúas la rentabilidad de inversiones en bienes raíces o fondos de capital privado frente a opciones más tradicionales?

En cuanto a capital privado hay que tener en cuenta que actualmente una mayor proporción del valor se crea en manos privadas, antes de cotizar. De hecho 87% de las empresas con ingresos de más de cien millones de dólares en EE. UU. no cotiza en mercados organizados. Tener acceso a estas compañías mientras son privadas permite capturar ese valor.

Aunque actualmente se han llegado a considerar las valoraciones altas, la rentabilidad sigue atractiva en capital privado. De hecho en 20 años hasta 2022 la inversión en fondos de capital riesgo ha mostrado tasas de rentabilidad interna anualizada más del doble superiores a los mercados públicos globales. En parte es atribuible a la prima de iliquidez, pues pueden requerir periodos de siete o más años.

¿Qué hay que tener en cuenta?

Hay que distinguir entre invertir mediante una empresa, un fondo o un fondo de fondos. Invertir en una empresa implica diversificación prácticamente nula. Por su parte los fondos individuales pueden invertir en 10 a 20 empresas de distintos sectores, con mayor diversificación. Pero la inversión mínima es alta, históricamente solo accesible a instituciones o inversores privados de alto patrimonio. Sin embargo los fondos de fondos proporcionan mayor diversificación y son más accesibles.

Las inversiones de “capital riesgo” se pueden realizar de varias maneras: posiciones minoritarias en empresas innovadoras, empresas que buscan capital de crecimiento con un producto o servicio ya con ventas y por último inversiones mayoritarias en empresas maduras que necesitan mejoras operativas o de estrategia, adquiridas con apalancamiento financiero.

¿Y en inmobiliario?

En cuanto al sector inmobiliario, se ha visto afectado en Europa por acontecimientos macroeconómicos y geopolíticos, que han desencadenado aumentos del coste del capital y afectado a las valoraciones. Pero las correlación de los inmuebles es históricamente baja con los bonos soberanos y la deuda empresarial, incluso menor con la renta variable global. Una forma de generar valor añadido es invirtiendo en activos que requieren mejora de gestión y/o estructural. En estos casos los inversores no solo confían en los ingresos por alquileres y aumento pasivo de valor, sino mejora, mediante reformas, renovaciones, cambios de uso para adaptarse a la demanda, reestructuración de contratos de arrendamiento e incluso proyectos de construcción. Hay tres catalizadores principales del sector inmobiliario: sostenibilidad, bienestar y tecnología.