Maena González (EFA), economista, coach, fundadora de la web Econoviva de educación financiera y colaboradora de la revista Asesores Financieros EFPA ha escrito un libro titulado “Cenicienta trabaja en Wall Street” donde la experta abre una ventana al autoconocimiento a través de nuestra relación con el dinero.

¿Cómo definirías “Cenicienta trabaja en Wall Street” en una sola frase?

Es una propuesta para armonizar finanzas y vida, abordando el lado emocional de nuestra relación con el dinero. A pesar del título, el libro va dirigido a cenicientos y cenicientas: la salud financiera es para todos.

En el libro hablas de cinco caminos para armonizar nuestra relación con el dinero. ¿Es necesario “recorrer tantos kilómetros” para alcanzar el bienestar financiero?

Siempre que hablamos de salud y bienestar, cada persona es responsable de encontrar su propio camino. No es necesario recorrerlos todos.

Te pongo un ejemplo con la salud física: las personas que quieren adelgazar pueden emprender una dieta draconiana, o ir a un nutricionista que establezca qué alimentos conviene evitar, o hacer ejercicio con regularidad… Y cada una de estas alternativas tiene múltiples opciones (hacer deporte: natación, senderismo, ciclismo…).

Con la salud financiera ocurre algo parecido. Generalmente, las personas que se deciden a organizar sus finanzas abordan la parte más técnica: adquirir conocimientos sobre el funcionamiento de la economía y/o contratar a un asesor. Y consiguen sus objetivos, muchas veces con muchísimo esfuerzo, porque tienen conflictos emocionales con el dinero que les impiden ahorrar.

Por ejemplo, si piensas que el dinero es “algo sucio” inconscientemente evitarás acumularlo. Y así conocemos a personas millonarias (piensa en la élite del deporte o el cine) que malgastan sus fortunas una y otra vez sin saber por qué ni cómo.

En ocasiones trabajo con grupos de jóvenes que empiezan su carrera laboral. Es muy habitual que trabajen gratis o por un precio muy inferior al valor de sus servicios porque “no se sienten merecedores” de dinero. O sienten que el dinero es algo feo de lo que no se debe hablar. Abordar esas emociones muchas veces es la clave para armonizar nuestros objetivos financieros y vitales.

¿Consideras que el asesoramiento financiero está sabiendo adaptarse a las nuevas costumbres y comportamientos de los inversores y clientes con menos conocimientos de la industria?

La vida siempre va más deprisa de lo que esperamos…también en el ámbito del asesoramiento financiero. Es un gran reto atender a las necesidades que reclaman a gritos las nuevas generaciones. Desde mi punto de vista, hay dos fenómenos que suponen un desafío para el futuro del asesoramiento financiero:

- Las “acciones meme”: grupos de jóvenes intercambiando estrategias en foros para “salvar a sus empresas queridas”, no con el objetivo de ganar dinero per se.

- La fiebre de las criptodivisas: grupos de influencers con nulo conocimiento de la tecnología blockchain o de las reglas de funcionamiento de los mercados financieros mueven a las masas como perfectos “flautistas de Hamelín”.

Desde mi punto de vista, estos “inversores” piden cosas que hoy el asesoramiento financiero aún no ha conseguido darles:

- Un lenguaje sencillo que puedan entender y sentirse parte del juego de las finanzas, no meros espectadores.

Cualquier iniciativa que acerque con sencillez las finanzas a la gente de la calle, como esta octava edición del programa de educación financiera de EFPA, es un regalo para la sociedad que ayuda a satisfacer esta demanda. Yo me apunto un año más a acompañaros en esta experiencia.

Las princesas Disney siempre han sido consideradas el mejor ejemplo de perfección para cualquier niña. ¿Serían capaces, tal y como las conocemos y viendo a las últimas protagonistas, de hacerse un hueco en la gestión de sus finanzas personales?

Las Cenicientas y Aladinos del siglo XXI están tomando conciencia de la importancia de aprender a gestionar sus recursos. Los más despiertos se han dado cuenta de que existen hadas madrinas y genios de la lámpara (asesores financieros) a los que pueden pedir ayuda.

Ahora el gran reto está en la generación de Pulgarcito. La educación financiera no es curricular en este cuento. Según Warren Buffet, el mayor error de los padres al educar a sus hijos en “aptitudes financieras” es esperar a la adolescencia en lugar de hacerlo en preescolar. Lo dice un magnate nonagenario que instauró sus primeros “negocios” a la edad de seis años. Entrenar estas habilidades desde la infancia es clave para que los futuros inversores se sientan copartícipes en el proceso de gestionar su dinero. En Reino Unido desde 2014 se imparten en las aulas sesiones de educación financiera. Y aun así, el 82% de los alumnos desearía ampliar el horario dedicado a esta asignatura. La iniciativa “Finanzas para todos” de CNMV y Banco de España o EFEC son un primer acercamiento interesante. Y-mientras tanto- enseñemos a nuestros hijos hábitos saludables con el dinero en el día a día de nuestros hogares.

¿A qué conclusiones llegas sobre el asesoramiento financiero del siglo XXI tras escribir este libro?

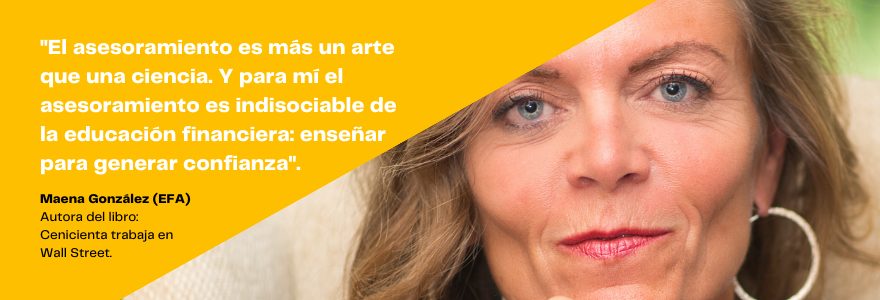

El asesoramiento es más un arte que una ciencia. Y para mí el asesoramiento es indisociable de la educación financiera: enseñar para generar confianza.

Durante los últimos años he tenido la suerte de acompañar en las aulas a miles de asesores a conseguir sus acreditaciones MIFID. Si hay un factor común en perfiles tan dispares por formación y ámbito geográfico es su empatía, versatilidad y vocación de servicio. Tras los cientos de horas invertidos en formación de estos “tesoros humanos” pueden convertirse en una herramienta clave y utilísima que ayude a aumentar el nivel de cultura financiera de nuestra sociedad. Algunos ya lo hacen, participando en programas como el de EFPA o en iniciativas como el programa “Aprendemos juntos”, “Finanzas para mortales”, …

Otra asignatura pendiente en nuestro país son los programas de educación financiera en las empresas. En EEUU, la mayor parte de las compañías del ranking “Best Place to work” facilitan programas de bienestar financiero para sus empleados. Los problemas de índole financiera son la principal causa de estrés para los trabajadores. En España no hay cifras al respecto, pero si extrapolamos el dinero que pierden las empresas cada año en EEUU por absentismo y bajo rendimiento de los trabajadores debido al estrés laboral, atendiendo a este problema nuestra economía podría ahorrar hasta 30.000 millones de euros anuales. Llama la atención que en nuestros programas de RSC se aborde el fitness, la alimentación y el mindfulness y no haya un apartado para la educación financiera. De acuerdo con las directrices de OCDE y CFPB estos programas de educación financiera abordan tanto la parte técnica como los comportamientos y actitudes (parte emocional) de nuestra relación con el dinero, que es lo que he querido compartir en este libro. Yo he tenido la suerte de liderar alguna iniciativa en este sentido en empresas nacionales. Son experiencias que mejoran la vida de millones de personas cada año en el mundo.