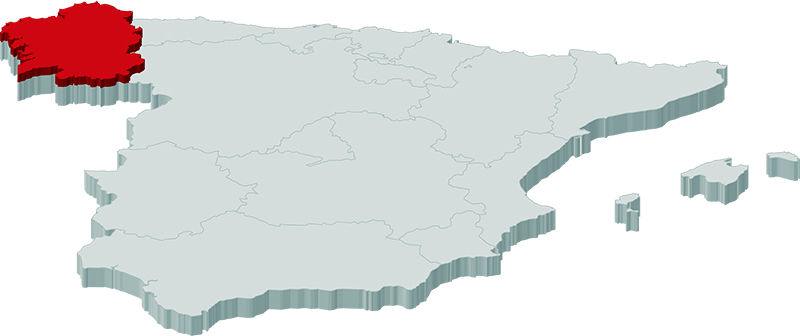

“La puesta en valor de la labor del asesor financiero como partícipe necesario en el análisis de la situación financiera y patrimonial de los ahorradores y la planificación para optimizar los resultados de sus carteras de inversión” es uno de los objetivos, para el 2023, que Alejandra Pérez Peña apunta como Delegada Territorial del Comité de Servicios a Asociados de EFPA España (Galicia).

Alejandra inaugurará la Jornada de Asesoramiento Financiero que tendrá lugar en A Coruña,el próximo 9 de noviembre. Consulta el programa e inscríbete.

Consulta el programa del encuentro, inscríbete antes del 7 de noviembre y comparte tu experiencia #JornadasEFPA22. Tu asistencia presencial será válida por 3 horas de formación, para la recertificación EIA, EIP, EFA, EFP y EFPA ESG Advisor.

¿Cómo se está comportando el inversor/ahorrador gallego ante la actual situación de elevada inflación y subida de tipos de interés?

Pienso que como todos lo estamos haciendo en las circunstancias actuales: el ahorrador gallego está extremadamente preocupado por ambas cuestiones, que en última instancia afectan tanto al poder adquisitivo como a la renta disponible de las familias, lo cual condiciona mucho su capacidad de gasto y de ahorro, y por ende su capacidad de inversión. La elevada inflación se hace muy notable en todos los aspectos de la vida diaria, acentuando además las desigualdades por cuanto en última instancia tiene un impacto relativo mayor en las rentas medias y bajas, lo que limita mucho, si no impide, su capacidad de generar bolsas de ahorro para inversión.

Asimismo, la evolución de los tipos perjudica también sustancialmente a los ahorradores, tanto por la vía de la reducción de su renta disponible y/o capacidad inversora, al elevarse el coste de la financiación, como por otro lado penalizando la rentabilidad de inversiones que en el perfil más habitual de los ahorradores gallegos tienen una asignación de activos bastante conservadora, con un componente notable de renta fija.

¿Cuál es el perfil del inversor en Galicia? ¿Cambia mucho con respecto al del resto de España?

El inversor gallego con carácter general diría que tiene un perfil notablemente conservador, siendo su aversión al riesgo en media superior a la de otras áreas de España. No obstante, en los últimos tiempos la horquilla de perfiles se ha ido ampliando más a medida que ha crecido la búsqueda del apoyo de los profesionales del asesoramiento financiero en la identificación de los objetivos y los horizontes de los inversores, y por tanto en la construcción de las carteras de inversión. Pero en cualquier caso el componente intrínseco de alta aversión al riesgo que viene caracterizando a los inversores gallegos está siempre ahí.

¿Cuáles son los objetivos que se marca la delegación de EFPA España en Galicia para el año 2023?

Los objetivos se podrían enmarcar en dos grandes pilares:

- El primero hacia los profesionales del asesoramiento

- El segundo hacia el público en general.

Pero en última instancia se condensan en uno fundamental, que sería la puesta en valor de la labor del asesor financiero como partícipe necesario en el análisis de la situación financiera y patrimonial de los ahorradores y la planificación para optimizar los resultados de sus carteras de inversión.

Así, el pilar interno se centraría en consolidar e incrementar el número de asociados EFPA en Galicia, en las diferentes certificaciones que la asociación promueve, con especial incidencia en aquellas que pueden aportar un valor añadido adicional a los inversores, como pueden ser las certificaciones EFP y EFPA ESG Advisor, que creo que son diferenciales en el mercado.

Respecto del pilar externo, el objetivo es colaborar a incrementar el conocimiento global de los ahorradores sobre la necesidad de cuidar sus finanzas personales, de planificar, de implementar estrategias, hacerles seguimiento y ajustarlas cuando sea necesario, para lograr sus objetivos financieros en su horizonte temporal.

Para ello es necesario hacer crecer la conciencia de la necesidad de apoyarse en profesionales formados, acreditados, con experiencia contrastada, formación continua y un código ético riguroso, de manera que tengan la certeza de que quién les ayuda está velando estrictamente por sus intereses. Y esas son precisamente las características definitorias principales de las diferentes certificaciones que EFPA otorga a distintos niveles.

Difundir el valor diferencial de los asesores financieros que cuentan con una certificación de EFPA entre el gran público, es el segundo pilar claro de los objetivos que nos marcamos desde la Delegación.

¿Considera que la figura del asesor financiero está mejor valorada por el ahorrador en el último año?

Sin duda, y ello se debe por un lado a la moderada mejora en la educación financiera en la población general que se viene observando en los últimos tiempos, y por otro a la puesta en valor de lo que aporta un profesional del asesoramiento financiero cuando ayuda a un ahorrador en sus decisiones de inversión. No obstante en mi opinión todavía queda mucho camino por recorrer, y en ambos aspectos.

Es decir, la educación financiera ha de seguir mejorando en nuestro país, desde mi punto de vista más allá de las muy interesantes iniciativas que se vienen implementando en los últimos años (como el Programa EFPA de Educación Financiera, de gran éxito en todas sus ediciones).

Creo pues que sería necesario hacer más troncal dentro de la educación obligatoria en España esa temática de cara a las generaciones futuras.

Por otro lado, en cuanto a la puesta en valor del profesional del asesoramiento financiero, si bien se ha mejorado también, es necesario todavía mucho más reconocimiento por parte de los ahorradores, tomando conciencia del valor que aporta y por tanto de la necesidad de incorporarlo como cualquier otro profesional de apoyo a las decisiones en el ámbito de las finanzas personales y familiares.

¿Cuáles son las principales dificultades a las que se enfrentan los asesores en la coyuntura actual, a la hora de tratar con un cliente?

La principal dificultad a la hora de tratar con un cliente es en mi opinión el crear la relación de confianza necesaria para que el cliente realmente se abra, tanto a facilitar toda la información relevante sobre su situación personal, financiera y patrimonial, como a recibir asesoramiento de acuerdo con ella y ser consistente respecto de sus decisiones.

Creo que labrar esa relación de confianza es la esencia de la profesión, junto con la ética, y sin ellas todos los conocimientos técnicos no serán en ningún caso suficientes para optimizar los resultados.

A mayores, la coyuntura actual trae consigo un factor adverso fundamental a la hora de tratar con los clientes: la elevada incertidumbre. Porque si es verdad que los momentos convulsos históricamente son los que generan más oportunidades, también lo es que eso sólo se puede valorar ex-post, pero las decisiones de inversión se toman en presente y con incertidumbre, por lo que cuando ésta es muy elevada puede dificultar la gestión de las expectativas del cliente.

Las finanzas con criterios sostenibles están copando el protagonismo en la industria, pero ¿está llegando la información realmente al inversor particular? ¿Cómo puede ayudar un asesor a lograr ese objetivo?

Personalmente creo que el concepto de sostenibilidad es ya global: todos somos conscientes de su existencia y de la necesidad de incluir sus parámetros en la toma de decisiones a todos los niveles, incluido por supuesto el de las decisiones de inversión.

Sin embargo, sus implicaciones, o la información concreta que subyace a estos parámetros que definen la sostenibilidad, no ha llegado todavía de forma exhaustiva al gran público, probablemente porque la manera en que se está trasladando vía normativa y regulación es en ocasiones tan farragosa que desalienta a conocerla incluso al inversor más motivado por convicción a hacerlo. Por eso, de nuevo cobra vital importancia la labor del profesional del asesoramiento financiero, y muy especialmente de profesionales formados específicamente en esta área, como pueden ser los ESG Advisor de EFPA, ya que pueden ayudar a cada inversor particular a entender a su nivel los diferentes aspectos de las finanzas sostenibles, y a decidir cómo quieren incorporarlos dentro de sus carteras de inversión.

En sostenibilidad como en el resto de las cuestiones, la figura del asesor financiero es desde mi punto de vista insustituible, y si bien existen tecnologías innovadoras que sin duda aportan valor como herramienta complementaria, la parte personal del asesoramiento financiero ha de estar ahí siempre.