Los días en los que el sentimiento de riesgo era lo único que importaba en los mercados de divisas podrían estar llegando a su fin: la rápida recuperación de EE. UU. y la debilidad de la eurozona podrían impulsar el dólar.

Desde que comenzó la pandemia de COVID-19, los mercados de divisas han mostrado un patrón constante. Normalmente, el tipo de cambio entre los diferentes pares de divisas depende, sobre todo, del grado general de propensión al riesgo que refleja, por ejemplo, el sentimiento del mercado bursátil.

El dólar estadounidense sigue considerándose una divisa refugio, al igual que el yen japonés y el franco suizo. La divisa yanqui tiende a apreciarse ante cualquier disrupción de los mercados de renta variable, y viceversa. En los últimos meses, la fortaleza del mercado bursátil se ha traducido en un dólar débil.

Uno de los motivos de este patrón es la relativa ausencia de otros factores que influyan en el comportamiento de los mercados de divisas.

El diferencial de tipos de interés entre EE. UU. y la eurozona se ha reducido drásticamente desde principios de 2019 por la importante caída que ha registrado la rentabilidad de los bonos del Tesoro estadounidense en comparación con la rentabilidad del bund alemán. Y es precisamente este diferencial de tipos de interés el que dictará la relación entre este par de divisas en los próximos meses.

En parte, los tipos de interés reflejan las perspectivas de crecimiento, que a su vez están relacionadas con la pandemia, pero también con la política de EE. UU.

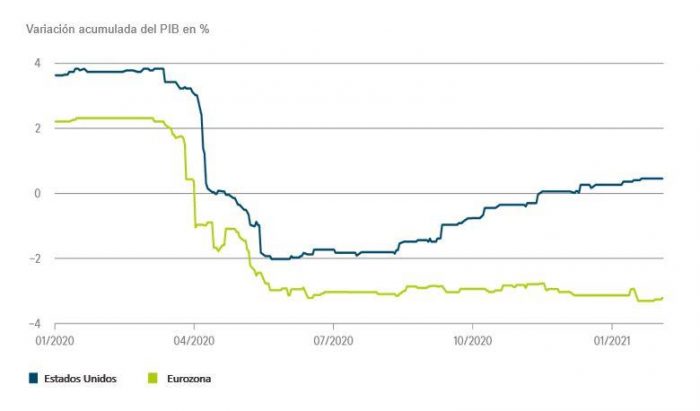

Gráfico de la semana “Una cuestión de crecimiento”

La investidura de Joe Biden marcó el comienzo de una nueva era, y no solo en política exterior. A nivel nacional, la nueva administración estadounidense planea inyectar más estímulos fiscales para suavizar las consecuencias de la pandemia. En total, prevemos que el Congreso aprobará entre 1,1 y 1,3 billones de dólares adicionales a finales de marzo. Aunque es menos de lo que a Biden le gustaría, sigue suponiendo un enorme impulso fiscal que ya ha influido en los mercados. Por ejemplo, las expectativas de inflación de EE. UU. han aumentado. Entretanto, el paquete de rescate europeo avanza con lentitud y la recuperación parece menos dinámica aquí que en EE. UU.

Como muestra nuestro Gráfico de la Semana…

La brecha entre el crecimiento previsto para EE. UU. y para la eurozona en 2021 va en aumento. Además del fuerte impulso fiscal, el mayor dinamismo de las perspectivas económicas de EE. UU. refleja otras fortalezas. Por ejemplo, el mercado laboral estadounidense se recuperó más rápidamente durante las crisis anteriores gracias, eso sí, al elevado aumento de la temporalidad. Esta vez, puede pesar más el lento inicio de las campañas de vacunación en los países de la Unión Europea (excepto en Reino Unido, que lo ha hecho mucho mejor). Si pensamos en los problemas de suministro y en otros contratiempos que está sufriendo la eurozona, hasta EE. UU. lo está haciendo bastante bien en comparación. Esto podría impulsar la apreciación del dólar frente al euro. Además, los mercados de divisas podrían tardar en volver a prestarle atención a otros datos fundamentales, como la cantidad de deuda pública acumulada durante la pandemia a ambos lados del Atlántico. De momento, no parece que le importe a nadie.

Fuentes: Bloomberg Finance L.P. y DWS Investment GmbH a 3/2/2021.

Todas las opiniones y afirmaciones contenidas en el presente documento se basan en datos de fecha 3 de febrero de 2021 y podrían no llegar a materializarse. Esta información podrá verse modificada en cualquier momento dependiendo de consideraciones económicas, de mercado y de otro tipo, y no debería tomarse como una recomendación. Las rentabilidades pasadas no son indicativos de resultados futuros. Las previsiones están basadas en hipótesis, estimaciones, opiniones y modelos hipotéticos que podrían estar equivocadas. DWS International GmbH. Traducido del CRC 081174_1 (02/2021).