Analizar una compañía y llegar a entender si marcha correctamente requiere andar por el sendero del análisis de sus cuentas anuales, especialmente de su balance y de su cuenta de resultados. En este artículo vamos a estudiar qué es exactamente el ROE, cómo interpretar su resultado, y lo que es más importante: cómo descomponer dicho resultado para un análisis financiero verdaderamente profundo.

Para ello, y como es bien sabido, existen diversos ratios, que ayudan al senderista financiero en su ejercicio de entendimiento. Algunos solo relacionan variables del balance (ejemplo: deuda a largo plazo sobre pasivos totales); otros solo tienen en cuenta partidas de la cuenta de resultados (ejemplo: ventas sobre costes); en tercer lugar encontramos ratios que relacionan partidas del balance con partidas de la cuenta de resultados (ejemplo: beneficio entre activos a largo plazo).

En esta tercera categoría contamos con uno que resulta en extremo interesante, que conocemos como ROE, acrónimo en inglés de “Return On Equity”, y que podemos traducir como “Retorno del Capital Social”.

Definición del ROE

Aunque hay diferentes acercamientos en la literatura financiera, creo que la definición más acertada para el ROE y su descomposición es la que se suele utilizar en los mercados estadounidenses, y por extensión en muchos países del entorno anglosajón y occidental. También es la definición que utiliza Bloomberg para su base de datos internacional.

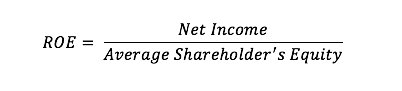

Desde esta perspectiva el ROE sería un ratio en el cual el numerador se define como net income, que podemos traducir como el beneficio neto, mientras que el denominador es el average shareholder’s equity, que podemos traducir a su vez como la media anual del capital social.

Beneficio neto (net income)

Empezando por el numerador, el beneficio neto se calcula como los ingresos totales anuales de la empresa que estamos analizando, menos el total de los gastos incurridos en el mismo período. Esto implica deducir tanto los costes directos como los indirectos. Encontraremos el beneficio neto en la parte inferior de la cuenta de resultados, ya que se deben restar a los ingresos por ventas o servicios los costes directos (fabricación, venta, comercialización, etc.), los costes indirectos (amortizaciones, costes de estructura, etc.), los costes financieros (intereses, comisiones, etc.) y los gastos fiscales (impuestos sobre sociedades, etc.).

Capital social medio (average shareholder’s equity)

Siguiendo por el denominador, se utiliza la media entre dos observaciones: el capital social del ejercicio anterior y el capital social del nuevo ejercicio. Se suman ambos importes, y se divide entre dos. Es decir, la media aritmética simple.

A grandes rasgos y para entender de qué hablamos, recordemos que los activos de una sociedad están financiados por el pasivo de la misma. Activo y pasivo suman el mismo importe en el Balance. Ese pasivo está formado por tres grandes grupos, a saber: el patrimonio neto, el pasivo no corriente y el pasivo corriente. Empezando por este último, serían en esencia las deudas a corto plazo de la empresa. En el pasivo corriente, por el contrario, encontramos las deudas a largo plazo de la compañía. Finalmente, en el patrimonio neto, tenemos la parte de pasivo que la mercantil no debe a nadie, es decir, no son deudas. Por lo cual es la parte del activo financiada con los recursos propios.

Composición patrimonio neto

Este patrimonio neto puede estar compuesto por reservas que se han formado con los beneficios de años anteriores y que se decidieron destinar a la financiación propia de la sociedad en lugar de repartirlos entre los socios. También puede incluir resultados positivos del ejercicio en curso que aún no se han distribuido (los cuales podrán destinarse a reservas o repartirse como dividendos, entre otras opciones). Por último, la parte del patrimonio neto que no corresponde a reservas ni a resultados del ejercicio es el capital social.

Así, vemos que se trata de la parte del pasivo financiero de la sociedad que es una aportación pura de los socios, ya que no representa una deuda con terceros (como proveedores a corto plazo o bancos a medio y largo plazo), ni tampoco son beneficios que se hayan retenido para la financiación propia. Es dinero que proviene directamente de los socios y que respalda el activo de la compañía.

Primer entendimiento del ROE

Entendiendo bien lo anterior ya podemos visualizar qué nos está diciendo este ratio: qué rentabilidad nos da el capital social. Si el ROE es un 6%, el capital invertido en la compañía consigue a los socios un 6% anual de beneficio neto, lo que les permite comparar con inversiones alternativas.

Ya estamos en condiciones de visualizar lo práctico e ilustrativo que es este ratio. Por ello se utiliza mucho en el mundo de las finanzas, puesto que facilita de forma ágil una información muy valiosa.

Pero vayamos más allá, que es el objetivo de este ensayo. El ROE se puede descomponer en hasta siete ratios diferentes que nos van a ir dando aún más información de gran interés en nuestro análisis.

Primera descomposición: ROA y Leverage

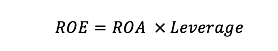

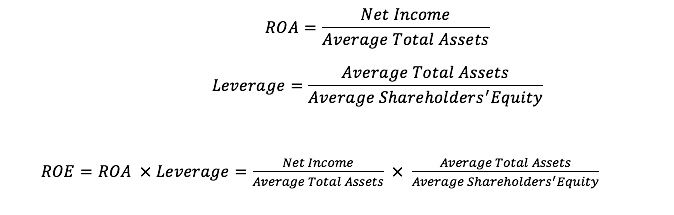

En primer lugar podemos establecer una igualdad matemática, afirmando que el ROE es igual al ROA multiplicado por el coeficiente Leverage. Para entendernos, ROA es el acrónimo de Return On Asset (retorno sobre activos) mientras que el coeficiente Leverage sería el ratio de apalancamiento.

Veamos por qué podemos establecer esta igualdad: el numerador del ROA y el denominador del Leverage son la misma variable, por lo cual algebraicamente podríamos omitir numerador y denominador de la mulitplicación, y quedaría el coeficiente que llamamos ROE.

Esta primera descomposición del ROE nos permite entender qué parte de la rentabilidad sobre capital social proviene del apalancamiento financiero (leverage) y qué parte es directamente proporcional a la rentabilidad sobre activos propios.

Ya que el ROA nos informa de qué proporción tienen los ingresos netos sobre el total de activos (media anual entre dos observaciones anuales) de la sociedad mercantil bajo estudio, mientras que el Leverage nos informa acerca de qué proporción suponen dichos activos totales sobre el capital social (también recordemos calculado como una media anual entre dos observaciones anuales).

Segunda descomposición: El ROA se descompone en NPM y TAT

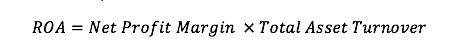

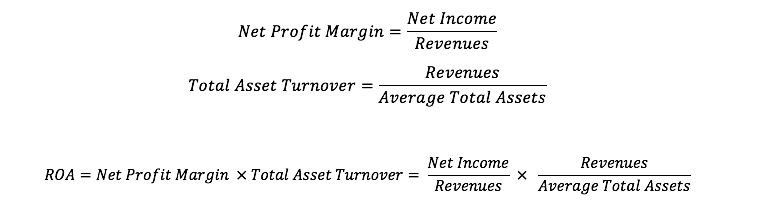

Un segundo paso sería descomponer el ROA, es decir, el retorno sobre los activos de la compañía, en el “Net Profit Margin” (margen de beneficio neto) y en el “Total Asset Turnover” (rotación de ingresos sobre activos totales).

Hagamos el mismo ejercicio algebraico que en el paso anterior para entenderlo:

De esta forma podemos entender qué parte de la rentabilidad sobre activos procede del peso de los ingresos netos sobre el total de ingresos (Net Profit Margin), y qué parte procede de la rotación de los ingresos totales sobre los activos totales (Total Asset Turnover). La primera parte representa el porcentaje del total de ingresos totales que puede capturar la sociedad como margen de su negocio, mientras que la segunda parte de la ecuación representa cuántas veces la empresa es capaz de rotar sus activos convirtiéndolos en ingresos a lo largo de un ejercicio.

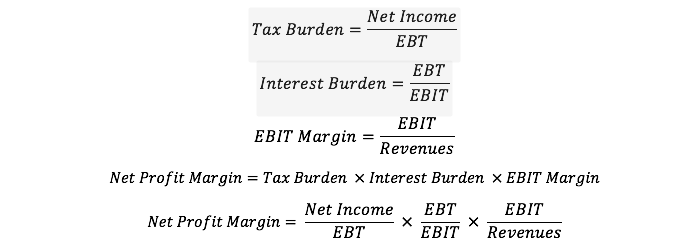

Tercera descomposición: el NPM se descompone en TB, IB y EBITM

En tercer lugar, el Net Profit Margin se puede descomponer en tres ratios diferentes. El primero se denomina “Tax Burden”, que representa la carga impositiva. El segundo es el “Interest Burden”, es decir, la carga de intereses financieros. Por último, tenemos el “EBIT Margin”, que se refiere a la proporción de EBIT sobre los ingresos totales (recodemos que EBIT es el acrónimo de Earnings Before Interest and Taxes, es decir, beneficio antes de intereses e impuestos).

EBT sería el acrónimo de Earning Before Tax, los beneficios antes de impuestos. Por su parte, EBIT ya dijimos más arriba que son los beneficios antes de intereses e impuestos.

Así podemos observar qué parte del margen de ingresos se comen los impuestos, qué parte se comen los costes financieros por intereses de la deuda y qué proporción suponen los ingresos antes de intereses e impuestos sobre el total de ingresos de la sociedad.