La primera víctima de la pandemia de COVID-19 sigue recuperándose y ha implementado medidas estructurales para reforzar la economía e impulsar su divisa. Sin embargo, no está fuera de peligro. “Aprender de China”.

En términos puramente económicos, la lucha de China contra la pandemia ha sido todo un éxito

Inicialmente, respondió a la crisis con las habituales medidas de estímulo monetario, desde recortes de tipos de interés hasta inyecciones de liquidez. Estas medidas, en combinación con un estricto control de los contagios, funcionaron bastante bien: parece que la brecha entre el crecimiento económico de China y EE. UU. se ampliará hasta el 6% en 2020.

Además, la puesta en marcha de diversas medidas estructurales, como la promoción de un mayor progreso tecnológico y una mayor autosuficiencia, deberían reforzar el potencial de crecimiento a largo plazo de China y hacerlo menos vulnerable a las medidas comerciales de EE. UU. Independientemente de quién gane las elecciones, es probable que continúe la carrera por el liderazgo tecnológico.

Han cambiado muchas cosas en los últimos diez años. El superávit por cuenta corriente de China ha corregido su caída estructural, por la que pasó de superar el 10% del producto interior bruto (PIB) en 2007 al 0% en 2018, y últimamente se ha movido en el rango de 1-2%. [1] Las exportaciones sufrieron menos de lo que se temía en el segundo trimestre, en parte debido a la reorientación de la producción china. Los productos sanitarios, así como los dispositivos electrónicos y tecnológicos necesarios para el teletrabajo, experimentaron una fuerte demanda mundial. Los servicios no relacionados con el comercio internacional también se han normalizado. Incluso actividades como el turismo se están recuperando, aunque aún registran niveles muy inferiores a los de años anteriores.

[1] Bloomberg Finance L.P. a 13/10/2020.

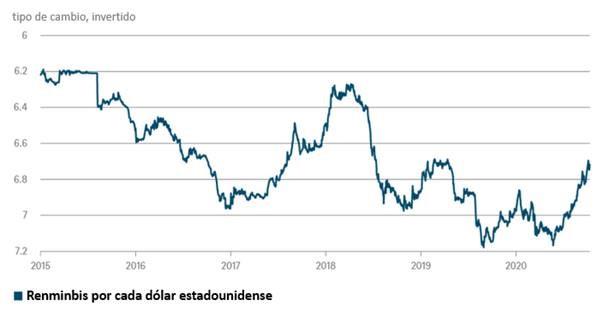

Todo esto suena como el tipo de recuperación en forma de V a la que aspira gran parte del mundo. Sin embargo, el éxito comparativo de China no está exento de riesgos. Últimamente, el Banco Popular de China (PBoC) ha intentado frenar la apreciación del renminbi frente al dólar estadounidense, como muestra nuestro Gráfico de la Semana.

Para ello, está intentando fomentar las salidas de capital. «No será fácil», advierte Elke Speidel-Walz, Chief Economist for Emerging Markets en DWS.

«El diferencial de tipos de interés entre China y EE. UU. es de aproximadamente el 2,75% en los tramos a 2 a 10 años. Y parece que seguirá así, ya que es poco probable que el PBoC vuelva a recortar sus tipos de interés».

La inclusión de los mercados de renta fija y renta variable de China en los índices mundiales, así como las medidas de liberalización del mercado de capitales que se están llevando a cabo, facilitan la inversión extranjera. A principios de este mes, el proveedor de índices FTSE Russell decidió incluir la deuda soberana china en su índice de referencia de bonos gubernamentales (FTSE World Government Bond Index), lo que podría traducirse en inversiones por un valor estimado de 140.000 millones de dólares en 2021.

Fuentes: Bloomberg Finance L.P., DWS Investment GmbH a 14/10/2020.

Todas las opiniones y afirmaciones contenidas en el presente documento se basan en datos de fecha 14 de octubre de 2020 y podrían no llegar a materializarse. Esta información podrá verse modificada en cualquier momento dependiendo de consideraciones económicas, de mercado y de otro tipo, y no debería tomarse como una recomendación. Las rentabilidades pasadas no son indicativos de resultados futuros. Las previsiones están basadas en hipótesis, estimaciones, opiniones y modelos hipotéticos que podrían estar equivocadas. DWS International GmbH. Traducido del CRC 078934 (10/2020).