La volatilidad es uno de esos conceptos en finanzas que tienen más aristas de las que parecen. Para buena parte de la industria “volatilidad” equivale a riesgo y, por tanto, supone algo a evitar. Otros la abrazan siguiendo al refranero español: “A río revuelto, ganancia de pescadores”. Es decir, cuanto más se muevan los precios de los activos (en ocasiones sin un motivo fundamental detrás) más oportunidades ofrecerá el mercado.

Pero podemos ir más allá y plantear estrategias de inversión alrededor de la volatilidad, es decir, tratar a la propia volatilidad como asset class, y obtener rentabilidad de ella. En el webinar ‘No solo es incertidumbre, también es una fuente de rentabilidad’, Mikel Ochagavia Barbero y Josechu Martínez López abordaron los entresijos de la volatilidad, que a continuación nos comparten en forma de resumen.

¿Qué es?

Antes de llegar ahí, debemos explicar bien el concepto. En pocas palabras, es la fluctuación del precio de un activo financiero y usualmente se refiere a la incertidumbre o riesgo relacionado con la magnitud de los cambios en el precio de un título. Sus causas son diversas: factores macroeconómicos, sociales o políticos, como pueden ser las subidas de los tipos de interés, los cambios en la inflación o el impacto en el precio del petróleo. Es importante destacar que la volatilidad mide solo la dispersión del movimiento del precio y no su dirección.

Un activo es volátil cuando su precio no es predecible y se producen diferencias muy abultadas entre los precios mínimos o máximos en periodos relativamente cortos de tiempo. La alta volatilidad de un activo indica grandes variaciones en las rentabilidades, considerándose así un activo de riesgo, mientras que baja volatilidad indica estabilidad y menor riesgo.

Ejemplo: Evolución Bitcoin (azul) y el sector utilities de la bolsa europea (rojo).

La volatilidad puede medirse de diversas formas: los coeficientes beta, los modelos de valoración de opciones, siendo la desviación estándar de los rendimientos la más habitual. Generalmente, se expresa en términos anualizados para facilitar la comparación entre diferentes activos.

Qué tipos hay

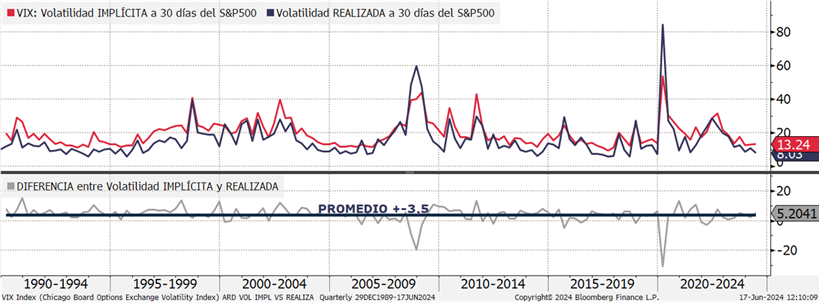

Cuando uno se adentra en el fascinante mundo de la volatilidad, resulta fundamental entender la diferencia entre volatilidad histórica e implícita. La volatilidad histórica, o estadística, se basa en datos pasados y refleja la variabilidad real de un activo en un periodo determinado. Por otro lado, la volatilidad implícita, o de mercado, es una previsión o expectativa acerca de cuán volátil será el mercado en el futuro, siendo una métrica esencial para el mercado de opciones.

Una característica notable es que la volatilidad implícita suele ser mayor que la histórica o realizada. Este es un fenómeno conocido como prima de volatilidad, una ineficiencia que tiene su origen en el miedo inherente al ser humano a eventos atípicos y consecuentemente los diferentes sesgos cognitivos existentes en finanzas, como el de aversión a la pérdida.

Índices de volatilidad (VIX y VSTOXX)

Los índices de volatilidad, como el VIX (para el S&P 500) y el VSTOXX (para el Eurostoxx50), son conocidos como “índices del miedo” y miden la volatilidad esperada del mercado de valores para los próximos 30 días. Estos índices suelen moverse en direcciones opuestas a los mercados de valores, actuando como indicadores de la preocupación de los inversores.

Durante eventos de crisis (crisis financiera de 2008, covid, etc.), la volatilidad medida por estos índices alcanzó niveles extremadamente altos. En contraste, durante periodos de mercados alcistas, estos índices tienden a disminuir y permanecer bajos, situación en la que nos encontramos actualmente.

Productos financieros para negociar la volatilidad

Aunque no es posible invertir directamente en el VIX, existen productos vinculados a este índice para cubrir carteras o especular sobre la volatilidad. Entre estos productos se incluyen contratos de opciones sobre el S&P 500 y el Eurostoxx, futuros del VIX, ETF y ETN vinculados a los índices de futuros del VIX, además de swaps de varianza negociados en mercados extrabursátiles.

Cada uno de estos productos funciona de manera diferente, con sus peculiaridades y “letra pequeña”, además de presentar pros y contras para el inversor. Sin embargo, todos comparten la característica de aumentar su valor cuando se producen fuertes caídas de los mercados de valores, reflejando el incremento del VIX.

Volatilidad como idea de inversión en una cartera

Desde nuestro punto de vista, no solo es un riesgo a gestionar en las carteras de inversión, sino también una fuente de oportunidades de inversión. Incluir volatilidad en una cartera puede proporcionar beneficios significativos, como la descorrelación y la diversificación. La descorrelación ocurre porque la volatilidad tiende a tener una baja correlación con otros activos tradicionales como acciones y bonos, actuando como un hedge natural (activo antifrágil) en tiempos de crisis de mercado.

Asimismo, incluir activos o estrategias basadas en la volatilidad mejora la diversificación de una cartera, reduciendo el riesgo general y mejorando los rendimientos ajustados por riesgo. Por ejemplo, añadir ETF de volatilidad, opciones o swaps de varianza puede complementar una cartera tradicional de acciones y bonos.

Ganar dinero con ella

Los patrones recurrentes del ciclo económico pueden alentar a los inversores a vender productos vinculados al VIX tras un periodo débil en los mercados bursátiles, anticipando que el valor de las acciones aumentará y los precios de los productos de volatilidad disminuirán. Alternativamente, cuando el VIX está bajo, pueden comprar productos asociados anticipándose a un periodo de debilidad del mercado futuro. Esta estrategia puede parecer sencilla en la teoría (“comprar VIX cuando está bajo y vender cuando está alto”), pero en la práctica no lo es tanto y requiere de un profundo conocimiento del mercado y la volatilidad.

Además, la venta sistemática de volatilidad, como la venta de opciones put, puede generar ingresos constantes (es la estrategia de las compañías de seguros), aunque con el riesgo de pérdidas temporales relevantes ante bruscas y rápidas correcciones del mercado. Incluso sufriendo estas pérdidas puntuales cada cierto tiempo, la cuantía y recurrencia del ingreso de la prima (como haría una seguradora) más que compensa, generando resultados positivos en el largo plazo sea cual sea el entono de mercado.