El pasado mes de junio, EFPA España organizó el webinar Lazard High Yield 2029 | Oportunidades de los fondos a vencimiento, que contó con la ponencia de Alexia Latorre, Head of Corporate High Yield Debt & Lazard Euro Corp High Yield Lead Portfolio Manager. Un webinar que puso el foco en el mercado High Yield y las ventajas de invertir en un fondo a vencimiento. Este es su resumen:

La opinión expresada en este documento está sujeta a cambios.

Al contrario de lo esperado a finales de 2023, los rendimientos de los mercados de renta fija no bajaron en el primer semestre de 2024. De hecho, subieron en la mayoría de los vencimientos, debido a la persistente inflación y a la cautela de los bancos centrales. Sin embargo, el BCE y otros bancos centrales de Europa se han embarcado en un ciclo de relajación monetaria que terminará volviendo a situar los tipos en un nivel más bajo. En este contexto, puede merecer la pena fijar los rendimientos en los niveles actuales a través de los fondos de inversión a vencimiento, para seguir beneficiándose de una rentabilidad sustancial en los próximos años.

En los últimos dos años, las estrategias de vencimiento han crecido en popularidad y alcance. Como su nombre indica, estas estrategias permiten a los inversores captar la rentabilidad de una serie de bonos manteniéndolos hasta su vencimiento. Estas estrategias pueden incluir valores del segmento High Yield, del mercado Investment Grade, o incluso emisiones específicas del sector bancario, con vencimientos de entre 3 y 5 años. Al final del periodo seleccionado, los inversores recuperan su capital más los intereses devengados1.

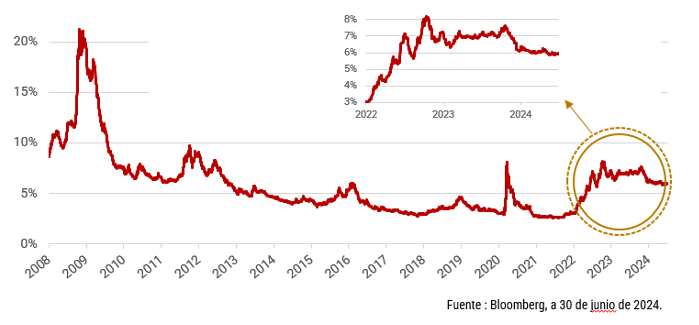

Con unos rendimientos que siguen rondando el 6% en el segmento High Yield, estas estrategias han recobrado claramente su relevancia para los inversores. La etapa de “tipos cero”, o incluso de “tipos negativos”, en los que el carry no se remuneraba, se ha cerrado por el momento, desde 2022.

Yield to Maturity | High Yield Corporate Zone Euro sin CCC (HEAG Index):

En comparación con una estrategia de renta fija tradicional, la ventaja de este enfoque es que se tiene una buena visibilidad sobre el nivel de rendimiento al final de la inversión. La yield del mercado High Yield (variable en el tiempo) se transforma en una rentabilidad anual a vencimiento (fijo por naturaleza), siempre y cuando, por supuesto, el inversor permanezca invertido hasta la fecha de vencimiento prevista y no se produzca ningún impago en la cartera2.

En la práctica, el periodo de suscripción de los fondos a vencimiento está limitado en el tiempo (generalmente de 6 meses a 2 años). Durante este periodo, los fondos captados se invierten progresivamente según la asignación objetivo, determinada de antemano. Cuando finalizan las suscripciones, la asignación del fondo (en teoría) permanece fija hasta su disolución definitiva. Sin embargo, los gestores del fondo conservan el control de la cartera y pueden hacer arbitrajes, como, por ejemplo, retirarse de un emisor si existe un riesgo específico. Esta capacidad de intervención es especialmente interesante en el segmento High Yield, donde las empresas son más sensibles a las condiciones económicas y, por tanto, más propensas al riesgo de impago.

1 La recuperación del capital y los intereses depende en particular del riesgo de impago del emisor.

2 Los rendimientos no están garantizados y dependen de los riesgos asociados a los valores de renta fija.

Los fondos a vencimiento mantienen una valoración diaria de los títulos de la cartera, por tanto, tienen un valor liquidativo que sigue dependiendo de las variaciones de los tipos de mercado. Obsérvese que la volatilidad de este valor liquidativo disminuye a medida que se acerca la fecha de vencimiento del fondo. En ausencia de impago por parte de un emisor de la cartera, se aproxima progresivamente al importe correspondiente al valor inicial de los títulos más los intereses devengados durante la vida del producto.

La existencia de este valor liquidativo diario significa que los inversores pueden salir del fondo en cualquier momento antes de su fecha de vencimiento, sin dejar de beneficiarse de los cupones devengados durante el periodo de tenencia de las participaciones. No obstante, se recomienda encarecidamente permanecer invertido hasta la fecha de vencimiento del fondo para poder materializar la rentabilidad en la que el inversor ha invertido. Por ejemplo, una salida prematura en un contexto de alta volatilidad de los mercados podría dar lugar a una rentabilidad inferior a la prevista.

Estrategias de high yield: conclusiones

El atractivo de las estrategias a vencimiento reside en la visibilidad que ofrecen en términos de rentabilidad, unida a unos tipos especialmente atractivos en la actualidad. Estas estrategias permiten a los inversores buscar rentabilidades superiores a los que ofrecen las cuentas a plazo, en particular acudiendo al segmento High Yield, a cambio de mayores riesgos.