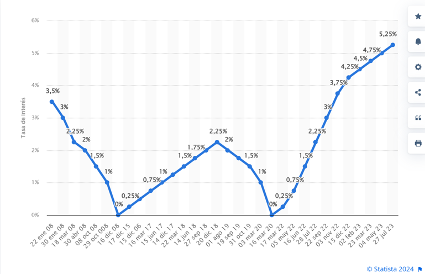

Si a Christine Lagarde le concediesen un deseo, sería bajar los tipos de interés. A Jerome Powell no le hace falta bajar los tipos aunque los tenga entre el 5,25% y el 5,5%. Igual que cuando tenía una inflación del 9,1% en junio de 2022, la más alta en cuatro décadas y que hoy está en el 3,09%. Los tipos se suben para controlar una inflación descontrolada y esto da lugar a una “cascada de acontecimientos”. Estos son:

- Precios altos.

- Subida de tipos.

- Dificultad para las personas de acceder a financiación y aumento de los intereses a pagar por las deudas contraídas con anterioridad.

- Descenso del consumo.

- Disminución de beneficios de las empresas (grandes y pequeñas) por bajada de ventas.

- Disminución de beneficios de las empresas, por aumento de los intereses de las deudas contraídas con anterioridad.

- Disminución de salarios (los salarios nunca bajaron. En Europa subieron, pero por decisiones políticas).

- Aumento del paro: el paro nunca aumentó y se mantuvo residual en EE. UU.

- Recesión más o menos pronunciada, aunque fuese una recesión técnica: descenso del PIB durante 2 trimestres consecutivos. En EE. UU. ni está ni se le espera.

- Bajada de precios al haberse ralentizado el consumo por la Ley de “La oferta y la demanda”.

- Bajada de tipos.

- Facilidad para las personas de acceder a financiación y disminución de los intereses a pagar por las deudas contraídas con anterioridad.

- Aumento del consumo.

- Aumento de beneficios de las empresas (grandes y pequeñas), por aumento de ventas.

- Aumento de beneficios de las empresas, por disminución de los intereses de las deudas contraídas con anterioridad.

- Aumento de la contratación.

En este caso, y a partir del punto cuatro, nada de lo que tenía que haber sucedido, sucedió. La inflación bajó en todo el mundo, sin disminuir el consumo en EE. UU que aumentó. Los resultados empresariales fueron de media un 5% mejor de lo esperado, como la creación de empleo, los salarios subieron por encima de la inflación.

La tasa de paro en EE. UU. está en el 3,7%, muy por debajo de la media.

Tasa de paro en EE. UU. Fuente: U.S. Bureau of Labor Statistics*

El salario medio en EE. UU. crecía y tampoco había resultado un problema para controlar la inflación e incluso reducirla. EE. UU. había conseguido dominar unos picos de inflación subiendo los tipos, mientras su economía mejoraba, para lo cual no habían tendí que bajarlos.

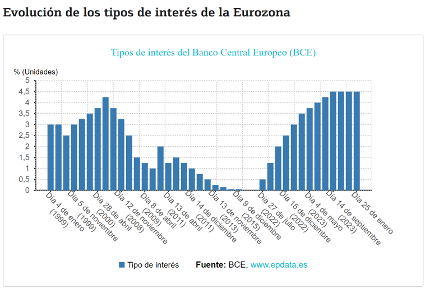

¿Por qué querría Jerome Powell bajar los tipos, sino para darse un tiro en el pie? Recuerde lo que le pasó a Trichet (presidente del BCE del 2003 al 2011) cuando dio por controlada la inflación en 2008: bajó los tipos y a los dos años casi estaba peor que al principio.

Volvamos a la reflexión que quiero compartir con usted. Christine Lagarde y el BCE está en una situación opuesta a la de la FED, porque la situación de Europa es opuesta a la de EE. UU. La locomotora de Europa (Alemania) pierde fuerza desde hace antes de “la guerra de Putin”, cuando se vio afectada por una sequía que le impedía realizar el transporte de mercancías por el río Rin. “La sequía actual y los bajos niveles de agua amenazan la seguridad de suministro de la industria”, dijo Holger Loesch, subdirector del grupo de cabildeo industrial BDI. (Fuente, El Financiero).

Con la invasión de Ucrania, se detuvo la inauguración del North Stream 2 y se establecieron bloqueos económicos que impedían negociar con Rusia. La economía europea no tiene el crecimiento de la economía de EE. UU., ni tan siquiera tiene un comportamiento similar.

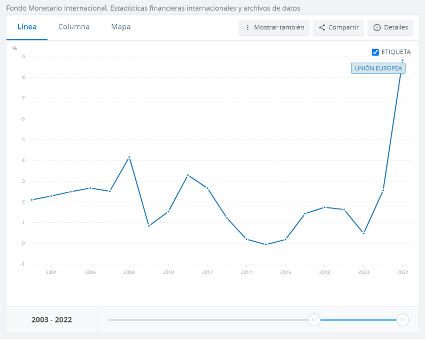

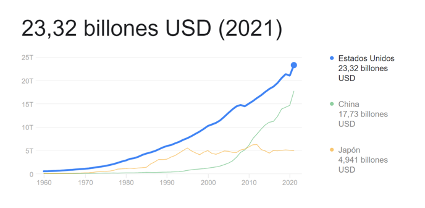

Evolución PIB EE. UU, China y Japón. Fuente: Banco Mundial*

Europa depende de las exportaciones y Alemania depende mucho de exportar a China. Una China en horas muy bajas merced a la crisis inmobiliaria (29,9% del PIB chino). Europa no tiene materias primas y está en “guerra” con su principal suministrador (Rusia).

En lo que sí se parece Europa a EE. UU. es en que los salarios medios suben como en EE. UU., aunque los resultados de sus empresas empeoran porque en Europa sí disminuye el consumo. En EE. UU., por el contrario, los salarios suben, pero también los beneficios empresariales. La principal causa de la subida de salarios es que las empresas no encuentran trabajadores para cubrir sus vacantes. En EE. UU. hay 12 millones de vacantes y 6 millones de personas desempleados. En Europa los salarios suben porque los gobiernos los suben a golpe de Ley, independientemente de si la economía crece o no.

Christine Lagarde pretendía que los gobiernos fuesen responsables. Al subir los salarios y empeoran los resultados empresariales, se desataban los “efectos de segunda ronda”: el aumento de precios y de salarios, provoca una espiral de inflación interminable. El único antídoto para los precios altos, son los precios altos que regulan el consumo. Si bien Jerome Powell no quiere bajar los tipos de interés, Christine Lagarde no puede bajar los tipos de interés.

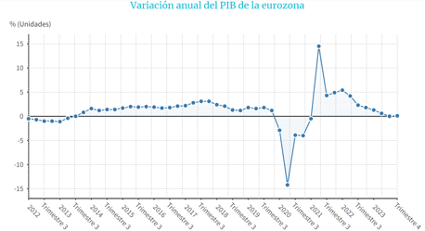

Todos, incluso la Reserva Federal, preveía que Estados Unidos entrase en recesión en el último tramo de 2023. Sin embargo, el producto interior bruto el 4º trimestre creció un 0,8% y un 3,3% a lo largo de 2023. Mientras, el PIB de la zona euro esquivó la recesión al crecer un raquítico 0,1%. Dicho esto, Jerome Powell no necesita bajar los tipos para relanzar su economía y Europa sí necesita bajar los tipos para relanzar su economía.

Recuerde la “cascada de acontecimientos” que le expuse anteriormente. Cierto es que ninguna de las dos economías ha llegado al nivel de inflación del 2%. No obstante, si Europa tuviese una inflación al 2%, se vería obligada a bajar los tipos para no perder credibilidad, pero tendría que hacerlo muy, pero que muy, despacio.

Los tipos altos dañan a las economías de las personas y de las empresas y también dañan a las economías de los países. En este sentido, Christine Lagarde también está dañando, muy a su pesar, las economías de los países europeos. Sobre todo, a los del sur de Europa, que con ese sobre-endeudamiento se ven muy afectadas al ver cómo les aumenta los intereses de su deuda. Cabe incluir a Francia en este grupo:

- Grecia, con una deuda del 168% sobre el Producto Interior Bruto.

- Italia: 143,7%.

- Francia: 110%.

- Portugal: 108,3%.

- España: 107,3%.

Evolución tipos de interés de EE. UU: Tipos de interés de la Reserva Federal*

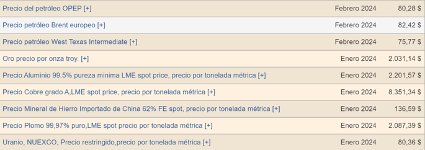

Le voy a presentar al elefante que tiene Christine en la habitación y al cual todavía no he visto, ni oído que se le haya prestado atención. Unos párrafos más arriba, escribía yo que Europa no tiene materias primas y esto es mucho más relevante de lo relevante que ya es de por sí. El hecho de no tener materias primas, quiere decir que hay que comprarlas. Hasta aquí nada nuevo bajo el sol: si uno necesita algo que no tiene, lo compra.Le daré una pista de por qué el BCE no puede bajar los tipos de interés, aunque quiera:

Como decía Forges: “Prueba de agudeza visual”. ¿Ve usted algo relevante en esta tabla del precio de las materias primas? Europa está en un momento en el que retrasar la bajada de tipos, podría ser peor que adelantarla y provocarse una recesión a sí misma. Christine Lagarde y Jerome Powell dicen querer evidencias más robustas de que la inflación está controlada, pero su situación es bien distinta.

Si volvemos a la tabla de los precios de las materias primas, verá que los precios de las materias primas están en dólares. Si Christine Lagarde decidiese bajar tipos, subiría los precios en toda Europa por tres motivos:

- Bajaría las cuotas de los préstamos que pagamos, tendríamos más dinero, eso aumentaría la demanda y por lo tanto los precios.

- Tendríamos más acceso a la financiación puesto que, al pagar menos intereses, la ratio de deuda disminuiría y la capacidad de financiación sería mayor. Esto también aumentaría la demanda y por tanto los precios.

- Al bajar los tipos de interés en Europa antes que en EE. UU., el euro se debilitaría frente al dólar. Al comprarse las materias primas en dólares, los precios subirían en Europa subiesen sin aumentar la demanda, por la debilidad de su moneda.

Esto nos devolvería a la casilla de salida, al punto uno de la “cascada de acontecimientos”, pero en peor situación que al inicio de tener que subir los tipos. En peor situación porque lo más valioso para los banqueros centrales es la confianza que desprenden. Recuerde a Mario Draghi y a su “whatever it takes”.

El mandato del Banco Central Europeo (BCE) es mantener la estabilidad de precios para que nuestro dinero mantenga su valor en el tiempo, contribuyendo de este modo al crecimiento económico y la creación de empleo. Es por ello que Christine Lagarde no puede bajar los tipos a menos que lo haga antes Jerome Powell. Si además Lagarde consigue esquivar la recesión y Powell baja antes los tipos, los precios en Europa bajarían por el cambio €/$, la inflación bajaría más rápidamente y se podría llegar antes al 2%.

El elefante del despacho de Lagarde es el cambio €/$ y ella lo sabe perfectamente. Bajo mi punto de vista no hace referencia a eso en sus declaraciones para transmitir debilidad.

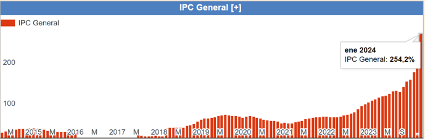

Argentina tenía una inflación del 142% (a fuerza de que el gobierno subiera salarios de empresas deficitarias, a fuerza de tener que subir salarios), en octubre de 2023, antes de ser elegido Milei Presidente en noviembre de 2023. El 13 de diciembre Milei devaluó su moneda a la mitad. Eso quiere decir que un argentino puede comprar la mitad de dólares desde ese día la mitad de dólares con los mismos pesos argentinos que el 12 de diciembre de 2023. Eso implica que las materias primas a Argentina le cuestan el doble, y la inflación se ha doblado por el cambio de divisa.

Esto es lo que Lagarde no dice, pero quiere evitar. El consenso del mercado apuesta porque el BCE será el primero en bajar tipos. Yo hace tiempo aprendí que apostar solo sirve para ponerse a uno mismo en la tesitura de equivocarse. Siguiendo el consejo de mi padre, opto por la prudencia, prefiero no equivocarme a acertar.

Mi objetivo no es el de adelantar lo que un día ocurrirá. No soy adivino, ni tengo una bola de cristal. Como dice mi amigo Raúl M: “El tiempo le dijo al tiempo lo que tiempo no sabía”. Mi intención es compartir con usted una situación que a día de hoy los analistas no han tocado y que a mí me parece fundamental para entender a Christine Lagarde.

Si usted le preguntase Lagarde si va a bajar los tipos, ella para sus adentros pensaría: “¿Que si puedo, o que si quiero?”.