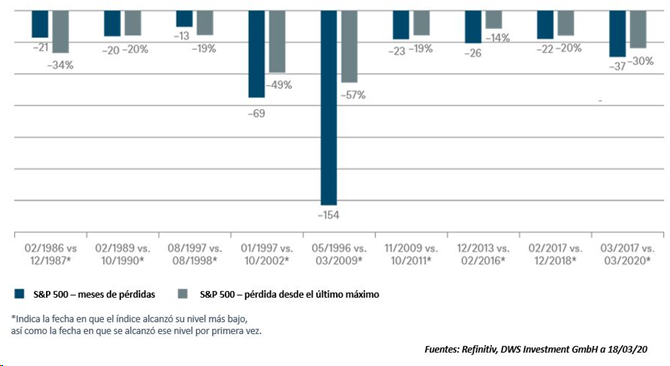

El S&P 500 ha caído aproximadamente un tercio desde su nivel máximo, llevándose por delante todas las plusvalías acumuladas desde comienzos de 2017. Sin embargo, en 2008-09 perdió mucho más. GRÁFICO DE LA SEMANA DE DWS: El desplome bursátil, visto desde una perspectiva diferente.

Lo que pueden cambiar las cosas en un mes. El 19 de febrero, el índice S&P 500 marcó un nuevo máximo histórico al alcanzar los 3393,52 puntos.

El 24 de febrero, el presidente Trump tuiteó[1] que el coronavirus estaba prácticamente controlado en EE. UU. y que el mercado bursátil se estaba recuperando.

[1] Tuit de Trump del 24 de enero: «El coronavirus está prácticamente controlado en EE. UU. Estamos en contacto con todo el mundo y con todos los países relevantes. Los CDC y la OMS han estado trabajando duro y de manera inteligente. ¡El mercado bursátil se está recuperando!».

En nuestra opinión, el principal error de la valoración de Trump tiene que ver con el virus. EE. UU. perdió semanas de posible preparación y ahora está sufriendo la rápida propagación del virus.

Por otra parte, el presidente estadounidense no es el único que se equivoca en cuanto a los mercados de renta variable. El S&P 500 ha caído un 30,25% desde su nivel máximo. Sin duda, un porcentaje considerable que, con toda probabilidad, aumentará aún más.

Pero, ¿cómo se compara esta caída con otras correcciones importantes sufridas por el mercado durante los últimos 35 años?

Como muestra nuestro Gráfico de la Semana, las pérdidas aún no son lo suficientemente elevadas para alcanzar el primer puesto, aunque el tercero sí está cerca.

Para llegar a los niveles de la crisis financiera de 2008-09, el índice tendría que perder aproximadamente otro 40% y caer hasta los 1450 puntos. Creemos que la corrección actual no estará «a la altura», por así decirlo, a pesar de lo reciente que es.

Pero hay otra forma de valorar las caídas del mercado: calcular cuánto tiempo tardó el índice en acumular las ganancias que ha perdido. En otras palabras, ¿cuántos meses de ahorro se han perdido en la corrección? El S&P 500 alcanzó por primera vez el nivel actual en marzo de 2017, por lo que se han perdido 37 meses de plusvalías.

Sin embargo, el récord está en los 154 meses que se perdieron en la corrección sufrida entre finales de 2007 y marzo de 2009. ¿Y en el caso del DAX alemán? Se encuentra en niveles de mayo de 2013, un retroceso de casi siete años. No obstante, el DAX es un índice de rentabilidad total, es decir, que incluye dividendos.

La situación es mucho peor para el índice de precios DAX (que excluye los dividendos), así como para el EURO STOXX 50 y el FTSE 100: estos índices alcanzaron por primera vez los niveles actuales en 1997/1998. Por su parte, el índice S&P 500 con dividendos se sitúa en niveles de septiembre de 2017, lo que no representa una gran diferencia con respecto al índice de precios original.

Así, hacemos cuatro observaciones:

- En los últimos años, la renta variable estadounidense se ha comportado bastante mejor que la europea y ha marcado máximos más altos.

- El mercado estadounidense ha sufrido correcciones mucho peores que la que estamos viviendo actualmente.

- La combinación de los puntos 1 y 2 implica que EE. UU. podría tener más margen que Europa para sufrir nuevas correcciones.

- s dividendos se han convertido en un componente de la rentabilidad total más importante para la renta variable europea que para la estadounidense.

Descubre más contenidos para inversores profesionales en DWS PRO

Todas las opiniones y afirmaciones contenidas en el presente documento se basan en datos de fecha 5 de marzo de 2020 y podrían no llegar a materializarse. Esta información podrá verse modificada en cualquier momento dependiendo de consideraciones económicas, de mercado y de otro tipo, y no debería tomarse como una recomendación. Los rendimientos pasados no son indicativos de resultados futuros. Las previsiones están basadas en hipótesis, estimaciones, opiniones y modelos hipotéticos que podrían estar equivocadas. DWS International GmbH. Traducido del CRC 074194 (03/2020)