¿Cómo me voy a ir de viaje sin preparar las maletas? ¿Cómo voy a elegir el medio de transporte sin tan siquiera conocer el destino?

Coger un avión para ir tres calles más allá es como tratar de cruzar el océano en bicicleta (o el Niágara, como la canción de Juan Luis Guerra). Es decir, algo absurdo.

Cuando hablamos de gestión patrimonial, es vital que hablemos también de planificación. No debemos comenzar a elegir el medio de transporte sin tan siquiera tener claro el destino.

Una buena planificación patrimonial permite identificar los destinos deseados: a dónde quiero llegar con mi patrimonio, qué quiero hacer, cubrir, proteger, etc. Por su parte, los mercados financieros ofrecen muchos medios de transporte: depósitos (bicicleta), bonos (coches), inversiones inmobiliarias prime (trenes) y acciones (aviones).

¿ Y qué tiene que ver esto con el título del artículo ?

😵

Pues tiene mucho que ver:

Harry Markovitz o cómo se relacionan volatilidad y riesgo

Harry Markowitz ganó el premio Nobel de Economía en 1990 por su frontera eficiente en la selección de carteras, basada en el artículo que publicó en 1952. Descubrió el porcentaje óptimo de renta fija y renta variable que debería tener una cartera de inversión para tener el mínimo de riesgo posible (o volatilidad, tal y como él la define).

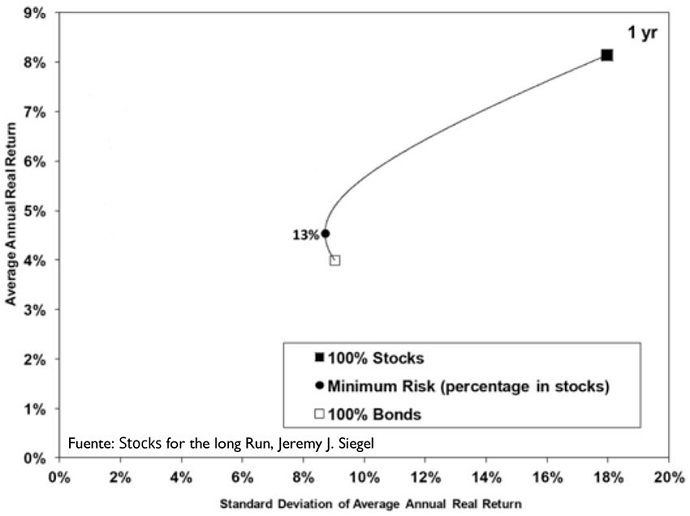

En el siguiente gráfico con datos con un horizonte temporal de un año, relaciona la rentabilidad (eje vertical, ordenadas) con la volatilidad (eje horizontal, abscisas):

El cuadrado en negrita indica una cartera con el 100% en renta variable (acciones) y el cuadrado blanco indica una cartera con el 100% en renta fija (bonos). La curva establece la frontera eficiente para creación de carteras en función de la rentabilidad anualizada y la volatilidad (riesgo, según este modelo) que se quiera asumir en el año.

Vemos cómo se cumple uno de los mantras del mercado. Es decir, si quieres más rentabilidad debes asumir mayor riesgo.

Con esta curva y con las tesis de Markowitz se construyen muchas de las carteras perfiladas en la industria del asesoramiento.

Críticas a la teoría de Markovitz: volatilidad no siempre conlleva riesgo

Sin embargo, las carteras perfiladas basadas en Markovitz ignoran el principal factor a la hora de invertir: el Tiempo.

Toda su teoría se basa en el binomio riesgo- rentabilidad a 1 año, cuando la gestión patrimonial es obvio que también requiere plazos de medio, largo y muy largo plazo.

La volatilidad es una variable discreta mientras que la rentabilidad es continua. Esto hace que si incorporamos el factor tiempo, las rentabilidades se van acumulando mientras que las volatilidades no, lo que distorsiona la típica relación rentabilidad-riesgo.

Cuando una familia hace planificación financiera y determina sus objetivos vitales, se aflora el factor tiempo. Pues muchos de estos objetivos son a medio y largo plazo.

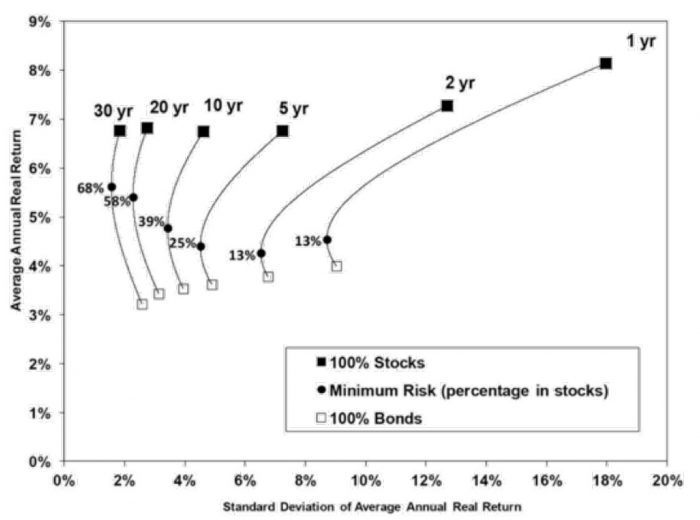

Si incorporamos el factor tiempo en la frontera eficiente de Markowitz, vemos cómo sólo en 5 años la volatilidad de una cartera de renta variable bajaría a menos de la mitad, mientras que la rentabilidad anualizada disminuye muy poco. Y si nos vamos a horizontes temporales de 20 años, se da la circunstancia que la cartera de renta variable ha tenido menos volatilidad que la de renta fija; tal y como se indica en la gráfica :

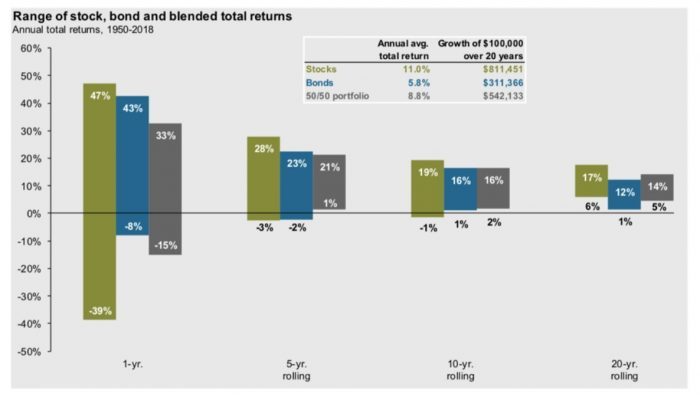

Otra forma de verlo gráficamente es la siguiente :

Las barras recogen el rango máximo y mínimo de rentabilidad que han tenido las carteras. Si invertimos 100% en renta variable (verde), 100% en renta fija (azul), 50% en renta variable y 50% en renta fija (gris).

Se puede ver cómo con más plazo el rango donde se mueven las rentabilidades anualizadas son superiores en el caso de activos de renta variable.

Conclusión : cómo crear una cartera equilibrada y rentable

Como comentábamos anteriormente, y ya con alguna evidencia histórica, para poder cubrir los objetivos vitales, el mundo no debe de comenzar cada año el 1 de enero y terminar el 31 de diciembre. A través de la planificación podemos determinar necesidades de liquidez futuras y para las que tengan plazos superiores a 5 años, no tenemos que tener ningún problema en asignar activos de renta variable y convivir con la volatilidad, hasta que nos vayamos acercando a dicha necesidad de liquidez.

Para romper mitos, la volatilidad no hay que ligarla al riesgo, es algo completamente normal en los mercados y hay que saber convivir con ella e incluso, con una buena estrategia, aprovecharla.

El riesgo, en mi opinión, es la pérdida total de una inversión, o comprar algo significativamente caro dejándonos llevar por la masa en momentos de burbuja o tener una excesiva exposición en una estrategia o gestor; pero sobre todo, que las familias no tengan el dinero cuando lo necesitan.

Es más, la volatilidad nos permite, si hemos hecho una correcta planificación, aprovechar los movimientos de mercado y tener mucho mejores resultados que la media.

Volviendo al mundo de los viajes, es clave elegir bien el medio de transporte en función de nuestro destino. No crucemos el océano en bicicleta (depósitos), mejor usar el avión (acciones). Tampoco vayamos a comprar el pan a la tienda de la esquina en tren. En tren y avión quizá tengamos algún momento de turbulencias, pero sabemos que se estrellan muchos menos aviones y trenes que coches y bicicletas.