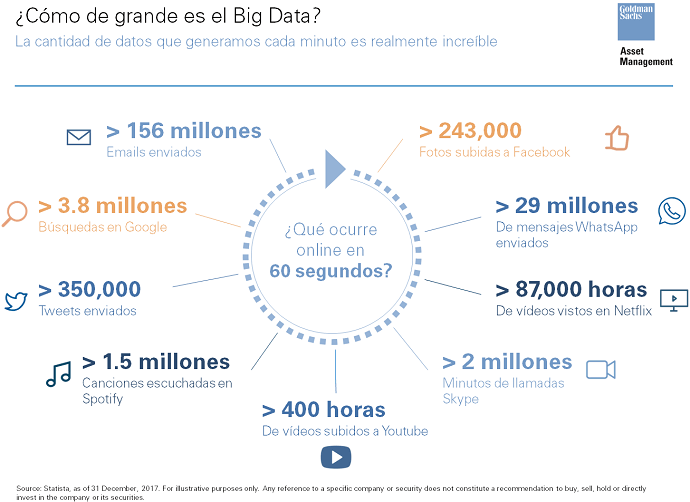

Desde hace unos años vivimos una “Revolución de la Información” que ha venido para quedarse. Pensemos en toda la información que la Humanidad ha generado desde el comienzo de la Historia hasta el año 2003. Parece mucho, ¿verdad? Sin embargo en 2010, el ex CEO de Google Eric Schmidt aseguraba que actualmente creamos esa misma cantidad… ¡cada dos días! Esto es la explosión del Big Data.

¿Qué es el Big Data en el sector financiero?

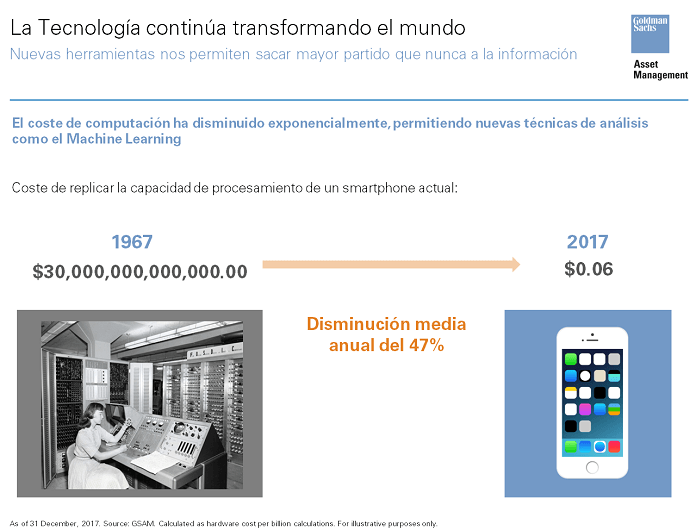

Esta revolución ya está afectando a numerosas industrias, y el sector financiero no es una excepción. En Goldman Sachs Asset Management (GSAM) partimos de la premisa de que esta colosal cantidad de información, analizada mediante la última tecnología, es una fuente potencial de rentabilidad. La transformación es, además, cada vez más rápida. Un ejemplo es el descenso en los costes asociados a la computación:

Nuestro equipo de Inversiones Cuantitativas, fundado en 1989, es pionero a la hora de incorporar análisis de Big Data. Usamos técnicas de Inteligencia Artificial y fuentes de datos alternativas para complementar el proceso de inversión fundamental.

Aproximadamente, la mitad del equipo, formado por más de 160 personas, tiene una formación tradicionalmente financiera. La otra mitad viene de la ingeniería o informática.

Creemos que este balance entre finanzas y tecnología nos permite traducir las intuiciones económicas (punto de partida del análisis) en señales que se incorporan al modelo sistemático de análisis de compañías.

Cómo aplicar Big Data en la inversión

¿Y cómo pasamos de la idea a la inversión?

- El proceso comienza con el análisis diario de más de 13,000 compañías a nivel global

- De estas, identificamos y puntuamos hasta 200 factores – señales – que agregamos hasta dar a cada compañía una nota final en función de su potencial de rentabilidad.

- Construimos las carteras, para lo cual buscamos optimizar el trinomio Rentabilidad, Riesgo y Coste, teniendo el gestor siempre la última palabra a la hora de decidir si una acción entra en cartera.

- Existen, además, una serie de límites a cuánto se pueden desviar los fondos de sus índices por acción, industria y país.

- El proceso termina con la implementación de esas decisiones en las carteras. Proceso que ejecutamos de la forma más eficiente posible para reducir los costes de transacción.

Cómo llevamos a cabo un análisis de Big Data en Goldman Sachs

El análisis de las compañías busca generar ventajas informativas para identificar compañías con potencial alcista antes que el mercado.

Para ello, hacemos uso del análisis de Big Data y el uso de herramientas de Artificial Intelligence – como el Machine Learning – aplicados a los dos bloques del análisis: fundamental y comportamental (behavioural).

En el bloque fundamental buscamos empresas de calidad, con modelos de negocio e ingresos consistentes, y que estén infravaloradas por el mercado.

Para ello, analizamos, entre otros:

- datos de tráfico web

- fotografías satélites de centros comerciales estadounidenses

- datos de consumo en tarjetas de crédito

Además de crear ratios de valoración adaptados a cada industria.

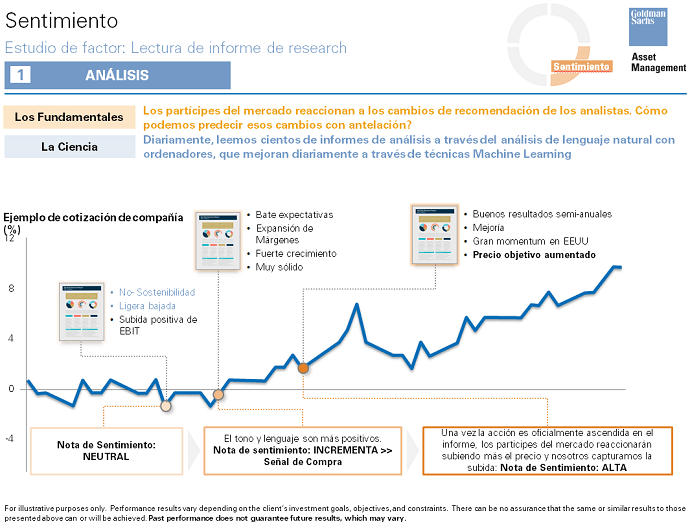

En el bloque behavioural, analizamos factores más dinámicos como: “sentimiento” del mercado, o las tendencias y relaciones entre compañías en una economía mundial cada día más globalizada.

Un ejemplo es la aplicación de una herramienta de Machine Learning conocida como Procesamiento del Lenguaje Natural (NLP). Esto permite a nuestros ordenadores leer e interpretar miles de informes de analistas del sell side. Así anticipamos un posible cambio en su recomendación.

En GSAM nos mantenemos en vanguardia. Apostamos por la revolución de los datos como elemento disruptor de la industria de gestión de activos.

¿Te ha gustado el artículo? ¡Consulta más webinars!